住宅ローンの金利

2025年12月22日

冬休みのお勉強ということで、全然関係ない話です。

先日(12/17)、日銀の金融政策決定会合で金利の引き上げが決まりました。おおまかにいって、だいたい金利が0.25%(長期金利)上がる感じです。金融市場的には織り込み済みでしたが、我々の生活に影響が出てくるのはこれからです。金利(借りる方も預ける方も)もそうですし、ということは金融を利用している全ての業種において値段が上がるということになるでしょう。といっても、もう既にかなりの物価高になっているのですが。

で、住宅ローンの変動か固定かですが、そんなわけでここ1年くらいで変動・固定ともに金利が上昇し始めています。

【イー・ローン】住宅ローン関連の金利推移|住宅ローンの検索・比較・申込みならイー・ローン

このサイトですと、あざやかな水色が長期金利ですが、ここ1~2年で急激に上昇しています。これが住宅ローンの基準になる金利です。気になりますよね。

さて、それだけではいまいちピンとこないので、少し詳しく掘り下げてみましょう。

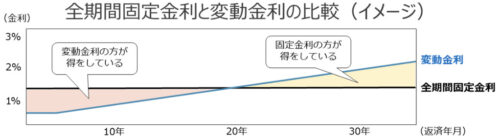

そもそも論ですが、金利というのは変動でも固定でも(理論上)同じです。

(出典:ライフプランサポート協会)

図の色が付いたところ、左側が変動が安く得をしている部分、右側が変動が高く損をしている部分を現しますが、要するに長期で見たらプラマイ0になるように調整されているのが金利というモノです。

(今後金利が上昇していくと見込まれている時の図。金利が下降していく局面では左右真逆になります)

理論上、「いつでも変動だろうが固定だろうがトータルの支払は同じ」ということになるのです。ここまでが金利の世界の大前提。

/////////////////////////////////

が、実際はそう簡単にはいきません。

この「理論上」というのは、「このまま変動金利が上がり続けた場合」「10年で考えたら同じ」などの条件付きです。

では、理論通りにならなかったら?

例えば

①思ったより金利の上昇が早いぞ

②思ったより金利の上昇が遅いぞ

の二つのケースです。

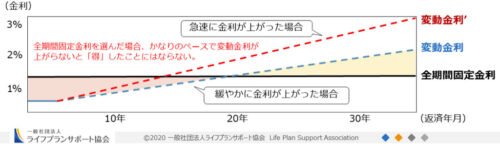

(出典;ライフプランサポート協会)

このグラフでは、青いグラフが元々の「理論上」のグラフ。

赤いグラフが、①思ったより金利上昇が早いぞ、のパターンです。

途中から赤いグラフがぐっと上がって、支払額が増えるのが分かると思います。「固定にしておけばよかった・・・」ってことですね。

※それなら「変動が上がってから固定にすればいいじゃん」って思われた方、残念ながらその時は固定金利も上がっています。その時その時で、「変動=固定」になるように数字は動き続けるのです。

もちろん逆もあり得ます。①思ったより金利が上昇しないぞ、のパターンは、理論よりも支払額が少なくなります。

例えば、しばらく経って「いや、政治も変わったし、思ったより金利が上がらないぞ!?」みたいな事が起こったりすると、「なんだ、やっぱり変動の方がまだ低いままじゃん」ってなります。

/////////////////////////////////

で、結局どっちが得なのか?は、はっきり言って素人には分かりません。というか、おそらくプロの人たちでも分かりません。言えることは、「常々、変動=固定になるように数字が動き続けている」ことだけです。

/////////////////////////////////

従って、我々一般庶民は「10年後得をしているか?損をしているか?」という観点でローンを見ることはほぼ不可能に近いといえます。

ではどう考えたらいいか?

まず考える前提条件は

・長期的な視点(10~20年)で見たら、おそらく金利は上がっていくだろう

とした場合、

変動金利の方→今固定にした場合、月の支払額がいくらになり、それが家計的に耐えられる範囲内か。変動がどこまで上がったらキツいか。

固定金利の方→家計的にも大丈夫だし、このまま固定で行く?いったん変動にする?

を考える事になります。

こうなると家計の話になりますので、ファイナンシャルプランナーにシミュレーションしてもらうのがよいということになりますね。

/////////////////////////////////

ファイナンシャルプランナーの相談は、一般家庭の話であれば銀行の窓口(低いカウンターの方)でもある程度の相談ができます。ざっくりイメージを掴むだけだったらそれでもいいですし、もう少し詳しく知りたければ銀行や証券会社のセミナーなんかをチェックしておくと、しょっちゅうやってます。

もう少し細かくしっかり計算したい場合は、専門の会社に頼むのもアリです。だいたい数千円から数万円程度/1時間です。高いと思うか安いと思うかはそれぞれですが、住宅ローンの金利は10年で数百万円違ってくることもありますから、ちゃんとした相談ができるなら安いものだと思います。

めちゃくちゃ細かいシミュレーションが必要だったり、相続や事業継承などがからんでくる場合(目安として億円単位以上)はメガバンクの富裕層向け窓口(資産総額を伝えれば専門の部署に繋いでくれます)だったり、信託銀行に相談しましょう。ただ、事業をされていたり先代の会社の継承が・・・みたいな場合はたいていメインバンクが決まっていると思いますので、まずはそちらへの相談となるでしょうが、できるだけ専門の部署に繋いでもらうことが大切になってきます。